Welche Vorteile hat eine Börsennotiz?

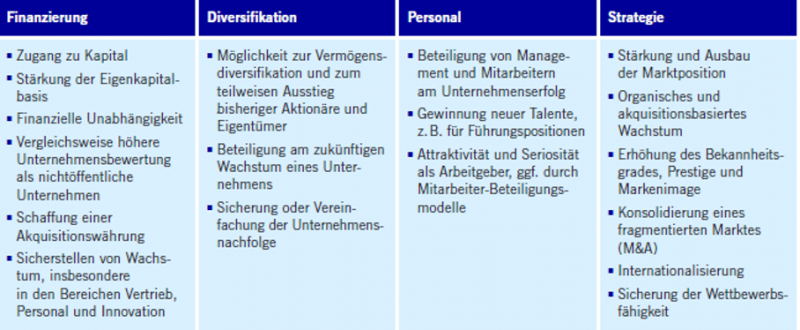

Die Deutsche Börse fasst die potenziellen positiven Aspekte einer Börsennotierung so zusammen:

Gründe für einen Börsengang, Quelle: Deutsche Börse

Kapitalbeschaffung und Finanzierungseffekte

Eine Beteiligung an einer gelisteten AG ist leichter handelbar. Während eine Beteiligung an einer privaten GmbH in aufwändigen M&A-Prozessen ge- oder verkauft wird, kann eine gelistete Beteiligung deutlich flexibler transferiert werden. Ein Verkauf kann entweder als Ganzes oder in beliebigen Teilen über die Börse oder über sogenannte OTC-Trades außerbörslich erfolgen. Vorausgesetzt natürlich, es finden sich auch Kaufinteressenten. Potenziellen Eigenkapitalinvestoren steht damit aber grundsätzlich jederzeit eine vergleichsweise schnelle und unkomplizierte Exit-Möglichkeit offen.

Das Mitspracherecht der Aktionäre ist klar geregelt. Beteiligungen an einer privaten GmbH werden meist durch umfangreiche Beteiligungsverträge organisiert, die Informationspflichten, Zustimmungserfordernisse, etc. beinhalten. Was bei einer einzelnen Beteiligung durchaus sinnvoll ist, kann bei einer Vielzahl von Beteiligungsgebern (mit jeweils verschiedenen Interessen) und mehreren Finanzierungsrunden (z. B. Serie A, Serie B, etc.) zu sehr aufwändigen Vertragsgestaltungen führen. Insbesondere wenn Verwässerungsschutzklauseln und Liquidierungspräferenzen beinhaltet sind. Das kann potenzielle Investoren abschrecken.

Die Bewertung ist bei börsennotierten Unternehmen meist höher als bei privat gehaltenen Unternehmen. Aufgrund der o.g. Punkte ist ein Investment attraktiver und damit billigt ein Investor der Gesellschaft eine höhere Bewertung zu. In vielen Studien wird von einem Faktor 2,0 bis 2,5 gesprochen, der sich in der aktuellen Börsenlandschaft aber wohl stark relativiert hat und zu optimistisch ist. Im aktuellen Umfeld ist wohl eher ein Faktor 1,5 zu erzielen.

Diese höhere Unternehmensbewertung ist insbesondere für die weitere Kapitalbeschaffung wichtig. Je höher die Bewertung ist, auf deren Basis eine neue Kapitalrunde stattfindet, umso geringer ist die mögliche Verwässerung der bisherigen Altaktionäre. Insbesondere die Gründer als Erstinvestoren können davon stark profitieren.

Die üblichen Verfahren zur Unternehmensbewertung sind:

– Multiplikatorverfahren

– KGV, KUV, KCV, EBIT-Multiple, EBITDA-Multiple

– PEG-Ratio

– Dynamische Verfahren

– Discounted Cashflow

– Ertragswertverfahren

– Vergleichswertverfahren oder Peergroup Vergleich

Ein zentrales Motiv für einen Börsengang ist der Zugang zu einem breiten Kapitalmarkt und damit eine einfachere Möglichkeit, neues Eigenkapital zu beschaffen. Oft wird dieser Grund an erster Stelle genannt, aber hier bewusst als letzter Punkt aufgeführt. Als gelistete AG können Kapitalerhöhungen pragmatisch umgesetzt werden. Über Beschlüsse der Hauptversammlung (als direkter Beschluss oder als genehmigtes Kapital) und anschließender Platzierung über einen Placement Agent gibt es vielfältige Möglichkeiten. Interessant sind dabei die jeweiligen Regelungen des Aktienrechts und des Börsenplatzes, um Kapitalerhöhungen mit/ohne Bezugsrecht und ggf. ohne die Erstellung eines Wertpapierprospekts durchzuführen.

Trotzdem bleibt ein warnender Hinweis! Gesellschaften, die einen Börsengang ausschließlich wegen einer (einmaligen) Kapitalbeschaffung anstreben, werden regelmäßig enttäuscht werden. Die vielfältigen Möglichkeiten einer Börsennotierung werden dabei bei weitem nicht ausgeschöpft und die Kosten/Nutzen-Relation ist nicht im Gleichgewicht. Wie oben erwähnt: Eine Börsennotierung ist ein mächtiges Werkzeug, das aktiv genutzt werden will.

Attraktivität für Mitarbeiter und Führungskräfte

Für Mitarbeiter und Führungskräfte steigt die Attraktivität als Arbeitgeber. In Technologiegesellschaften ist der „war-for-talents“ allgegenwärtig. Eine angemessene Bezahlung und umfangreiche weitere Leistungen werden als Standard angesehen. Aber wie können die Besten der Besten für ein Unternehmen gewonnen werden? Neben dem positiven Image einer erfolgreichen börsennotierten AG sind Optionen ein flexibles Instrument, um Anreize zu bieten. Ein Modell, das für beide Seiten attraktiv ist: Die AG zahlt „nur“ ein geringes Fixum, die Erfolgsbeteiligung fällt dann an, wenn der Aktienkurs auch wirklich steigt. Die Mitarbeiter werden zu Mitunternehmern und haben es quasi selbst in der Hand, den Erfolg voranzutreiben, wovon sie dann auch überproportional profitieren können.

Selbstverständlich können Mitarbeiterbeteiligungen auch bei einer GmbH umgesetzt werden, allerdings deutlich aufwändiger und vor allem ohne die Transparenz eines täglichen Aktienkurses, der jederzeit online abgefragt werden kann.

Werbung und PR, Image und Bonität

Der Börsengang kann auch zur Sichtbarkeit und Bekanntheit, neudeutsch „Awareness“, eines Unternehmens gegenüber potenziellen Investoren und Kunden beitragen. Die Regulatorik erzwingt eine regelmäßige Information, die sich dann in vielen weiteren Kanälen verbreitet und verschiedenste Stakeholder anspricht: weitere Journalisten, potenzielle Kunden, interessierte Mitarbeiter, mögliche Kapitalgeber, verkaufswillige Konkurrenten, usw. Dies kann sich wiederum positiv auf das Wachstum und den Umsatz des Unternehmens auswirken. Zudem verleiht der Nimbus eines börsennotierten Unternehmens auch heute noch ein gewisses Maß an Glaubwürdigkeit und Legitimität, das die Attraktivität für Kunden und andere Geschäftspartner nochmals steigern kann.

Buy & Build-Strategien und strategische Partnerschaften

Der häufigste Grund für einen Börsengang ist – neben dem Zugang zu Kapital – die Möglichkeit Joint Ventures, M&A-Deals und strategische Partnerschaften einzugehen. Insbesondere bei der Umsetzung von Buy-and-Build-Strategien kann die Nutzung der eigenen Aktien als „Akquisitionswährung“ ein wesentlicher Baustein sein.

Beispiel

Eine börsennotierte Gesellschaft möchte eine weitere Firma kaufen, um mit einem komplementären Produktprogramm die gleiche Zielgruppe zu bedienen. Den Eigentümern der Zielgesellschaft kann dabei alternativ die Bezahlung des Kaufpreises in Form von Aktien angeboten werden. In der Praxis werden die Gesellschafter eine vollständige Bezahlung mit Aktien eher selten akzeptieren, aber die Zahlung ist auch beliebig mit Fremdkapital zu mischen, z. B. 70 % in Aktien, 30 % in Cash. Durch entsprechende Haltefristen besteht so auch die Möglichkeit, Schlüsselpersonen noch längerfristig zu binden und bloßes „Kasse machen“ der Verkäufer zu verringern.

Das gleiche Prinzip gilt auch für Partnerschaften und Joint Ventures. Immer, wenn eine Transaktion Kapital erfordert, kann neben Bargeld (ob als Eigen- oder Fremdkapital) auch die eigene Aktie als „Währung“ eingesetzt werden.